Źródła ilustracji: Transmisja internetowa z webinarium.

W „Europejskim Rankingu Innowacji 2020” Polska drugi raz z rzędu zajęła 4. miejsce od końca

Ulga podatkowa przysługująca za działalność badawczo – rozwojową jest paliwem dla innowacji. To źródło energii finansowej powinno zostać w przedsiębiorstwie, do wykorzystania na dalsze prace z zakresu innowacyjności

Wynalazczość oraz innowacyjność w Polsce są tak słabe, że… jest to niepokojące. Musimy się zmobilizować, by osiągnąć co najmniej średnią unijną. Tym bardziej, że na badaniach i rozwoju można dobrze zarobić. Przedsiębiorstwa wdrażające swe wyniki badań, uzyskują ulgi podatkowe. Mogą też korzystać z dotacji.

Niestety, chyba nie wszyscy mali i średni przedsiębiorcy o tym wiedzą, gdyż nie bardzo angażują się w działalność badawczo – rozwojową, a może dlatego, że boją się ryzykować. Z pomocą przychodzi Konfederacja Lewiatan. W tym celu Konfederacja zorganizowała webinarium na temat: Paliwo innowacyjności.

Niestety, chyba nie wszyscy mali i średni przedsiębiorcy o tym wiedzą, gdyż nie bardzo angażują się w działalność badawczo – rozwojową, a może dlatego, że boją się ryzykować. Z pomocą przychodzi Konfederacja Lewiatan. W tym celu Konfederacja zorganizowała webinarium na temat: Paliwo innowacyjności.

Co to za paliwo? Jakaś doskonała i tania benzyna? A może Lewiatan zamierza doradzić, jak taki środek do napędzania silników i pojazdów, wynaleźć? Tytuł webinarium brzmiał zachęcająco. Postanowiliśmy się przekonać, zachęceni m.in. opisem w zaproszeniu na webinarium, które przekazały nam Jadwiga Winiarska i Grażyna Mazurek z Departamentu Wydarzeń Konfederacji Lewiatan:

Dotacje oraz ulga B+R to kluczowe instrumenty budujące system innowacyjności w Polsce. Ulga stanowi bardzo atrakcyjne wsparcie dla firm prowadzących działalność badawczo-rozwojową i odprowadzających podatek PIT lub CIT. Mimo to korzysta z niej niewielki odsetek uprawnionych przedsiębiorców. A to przekłada się na pomniejszone budżety na badania i rozwój oraz niski poziom rodzimej innowacyjności.

W „Europejskim Rankingu Innowacji 2020” Polska drugi raz z rzędu zajęła 4. miejsce od końca. Słabo wypadliśmy m.in. pod kątem wprowadzania innowacji w MŚP, atrakcyjności systemu badań naukowych, poziomu komercjalizacji technologii oraz współpracy nauki z biznesem.

Jak efektywnie wprowadzać innowacje w firmie oraz gdzie szukać środków na finansowanie innowacji? O tym opowiedzą przedstawiciele Ayming Polska, która wspiera firmy w rozliczaniu ulgi B+R.

Celem webinarium jest prezentacja narzędzi do uzyskania finansowania na działania badawczo-rozwojowe dla firm w Polsce. Eksperci w czasie webinarium odpowiedzą na pytania: Czym jest działalność badawczo-rozwojowa? Dlaczego warto skorzystać z ulgi B+R? Jakie są różnice między ulgą B+R a dotacjami? Dlaczego tak ważny jest udział inżynierów przy rozliczaniu ulgi B+R? Jak wyglądają poszczególne etapy rozliczenia ulgi B+R i który z nich jest najtrudniejszy? Co hamuje przedsiębiorców przed skorzystaniem z ulgi B+R, a nie powinno?

Poniżej porzedstawiamy zarys tematyki poruszonej podczas webinarium. Szczegóły znajdują się na nagraniu tego zdalnego spotkania: 2021-02-19 Paliwo_innowacji___ulga_B_R_w_Polsce

Webinarium rozpoczął Tomasz Paszkiewicz – starszy specjalista w Konfederacji Lewiatan. Wykład prowadziły panie ekspertki: Agnieszka Hrynkiewicz-Sudnik, Dyrektor Obszaru Podatków i Finansowania Innowacji oraz Izabela Diana Jaszczołt, Dyrektor ds. Kluczowych Klientów w Ayming Polska.

Webinarium rozpoczął Tomasz Paszkiewicz – starszy specjalista w Konfederacji Lewiatan. Wykład prowadziły panie ekspertki: Agnieszka Hrynkiewicz-Sudnik, Dyrektor Obszaru Podatków i Finansowania Innowacji oraz Izabela Diana Jaszczołt, Dyrektor ds. Kluczowych Klientów w Ayming Polska.

Gdzie powstają działania badawczo – rozwojowe? W instytutach naukowych, na uczelniach, w laboratoriach. Nie tylko w takich wyspecjalizowanych, odpowiednio do tego wyposażonych pomieszczenia, obiektach, miejscach. Unikatowe konstrukcje, wynalazki, rodzą si,e – można powiedzieć „na kamieniu”, w garażach.

Fot. Kazimierz Netka

Fot. Kazimierz Netka

Przykładem prototypu, który zaczął powstawać w garażu, może być zegar pulsarowy, skonstruowany w Gdańsku. Niestety. Twórcom zabrakło pieniędzy na dalsze badania. A jest to najdokładniejszy zegar świata, jedyny taki na Ziemi; funkcjonujący na podstawie sygnałów z gwiazd – pulsarów.

Co to jest działalność badawczo – rozwojowa? Można ją rozumieć jako bardzo szeroko prowadzoną, na skalę przedsiębiorstw. Musi byś realizowana ystematc7uznie – mówiły panie ekspertki dyrektorki Agnieszka Hrynkiewicz-Sudnik i Izabela Diana Jaszczołt z Ayming Polska. Działalność badawczo-rozwojowa obejmuje nowe lub ulepszone produkty, usługi, procesy wprowadzane na skalę przedsiębiorstwa. To działalność systematyczna, ale może być incydentalna; zwiększająca zasoby wiedzy oraz wykorzystuje je do tworzenia nowych zastosowań.

Co to jest działalność badawczo – rozwojowa? Można ją rozumieć jako bardzo szeroko prowadzoną, na skalę przedsiębiorstw. Musi byś realizowana ystematc7uznie – mówiły panie ekspertki dyrektorki Agnieszka Hrynkiewicz-Sudnik i Izabela Diana Jaszczołt z Ayming Polska. Działalność badawczo-rozwojowa obejmuje nowe lub ulepszone produkty, usługi, procesy wprowadzane na skalę przedsiębiorstwa. To działalność systematyczna, ale może być incydentalna; zwiększająca zasoby wiedzy oraz wykorzystuje je do tworzenia nowych zastosowań.

Oto przykłady projektów kwalifikowanych jako B+R: rozwój i ulepszanie oprogramowania stworzonego pierwotnie przez podmioty trzecie. Efektem prac powinny być np. nowe moduły stanowiące dodatkowe funkcjonalności dla pierwotnej wersji oprogramowania; ulepszenie istniejącej linii produkcyjnej, która pozwoli na redukcję kosztów wytworzenia, poprawę ergonomii pracy oraz redukcję sztuk wadliwych; opracowanie i stworzenie dla klienta produktu o specyficznych parametrach, o ile realizacja takiego zamówienia wymaga opracowania nowych lub usprawnienia istniejących rozwiązań; rozszerzenie zakresu oferowanych usług, np. poprzez opracowanie rozwiązań i procesów pozwalających na urzeczywistnianie usług/zamówień online – wynika z prezentacji pokazanej podczas webinarium.

Jak z powyższego wynika, nie muszą to być działania przełomowe, których efektem jest np. skonstruowanie łazika marsjańskiego; chodzi o podniesienie innowacyjności na poziomie przedsiębiorstwa – wyjaśniały panie ekspertki.

Na taką działalność badawczo – rozwojową przysługuje ulga podatkowa. To najbardziej przystępna forma wsparcia firm prowadzących działalność B+R i szukających środków na nowe inwestycje lub badania. Pozwala podatnikom CIT i PIT odliczyć dodatkowo od podstawy opodatkowania koszty poniesione na działalność badawczo-rozwojową. Odliczeń można dokonywać od 2016 roku, korekta do 5 lat wstecz – dowiedzieli się uczestnicy webinarium „paliwo innowacji”.

Na taką działalność badawczo – rozwojową przysługuje ulga podatkowa. To najbardziej przystępna forma wsparcia firm prowadzących działalność B+R i szukających środków na nowe inwestycje lub badania. Pozwala podatnikom CIT i PIT odliczyć dodatkowo od podstawy opodatkowania koszty poniesione na działalność badawczo-rozwojową. Odliczeń można dokonywać od 2016 roku, korekta do 5 lat wstecz – dowiedzieli się uczestnicy webinarium „paliwo innowacji”.

Tu pojawiły się wątpliwości u uczestników i padały pytania, m.in.: Jak ocenić cienką linię między tym kiedy działania są jeszcze procesem rozwojowym, a nie już działaniem rutynowym? Czy udzielnie licencji lub sprzedaż całości praw do Własności Intelektualnej będącej wytworem prac BiR, opisanej jako Know-How podlega opodatkowaniu w ramach IPBox czyli jest obciążone preferencyjną stawką podatku CIT 5 % ?

Aby wskazać różnicę pomiędzy pracami rozwojowymi a działalnością rutynową konieczna jest analiza poszczególnych projektów zarówno pod kątem realizowanej pracy twórczej, pod kątem merytorycznym oraz pod kątem finalnego celu projektu – brzmi odpowiedź

czy jeżeli klient zleca ogólnie zaprojektowanie jakiegoś produktu a przyjmujący zlecenie sam wszystko zaprojektuje i opracuje Specyfikację Techniczną to można korzystać z ulgi B+R? Czy można z tej ulgi korzystać jeżeli opracowano projekt koncepcyjny i szuka się klienta czy dopiero po jego znalezieniu?

Każda złotówka wydana na badania i rozwój to 2 złote kosztu podatkowego. Do tego dochodzi premia, więc 250 procent kosztów można zakwalifikować do odliczenia.

Oto slajd dotyczący tego mechanizmu:

Obecnie dla części przedsiębiorstw, wskutek pandemii, podatek nie wystąpi. Ulga jednak nie przepadnie, warto się nią interesować. Niewykorzystane koszty można rozliczać w kolejnych latach podatkowych. Warto więc spojrzeć wstecz, w poprzednie lata i przeanalizować, czy nie robiliśmy czegoś, co można zaliczyć do działalności badawczo – rozwojowej i uwzględnić to przy rozliczeniach podatkowych.

Etapy rozliczania przedstawia poniższy slajd:

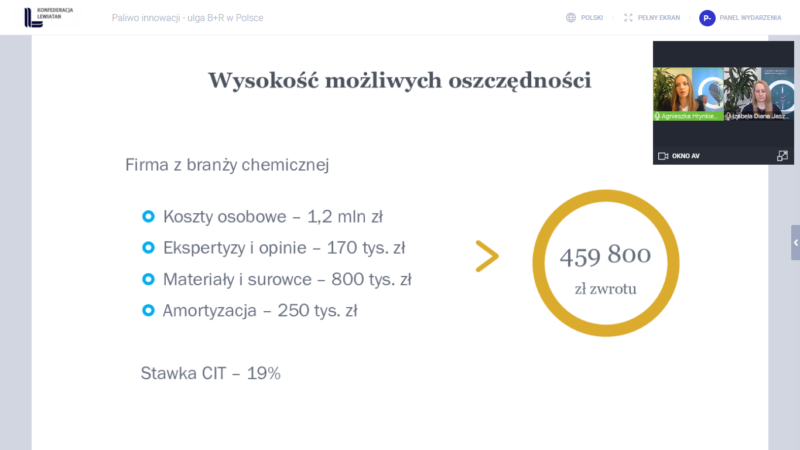

Oto konkretny przykład z branży chemicznej:

Z 2,5 mln kosztów prawie pół miliona złotych zostało w firmie. Można było z tych pieniędzy dowolnie wykorzystać zamiast wydać je w formie podatku.

Oczywiście, trzeba mieć pieniądze, by inwestować w badania i rozwój. Jest szansa uzyskania dotacji na tego rodzaju działania:

Oczywiście, Urzędowi Skarbowemu trzeba uzasadnić, że przedsiębiorca prowadzi działalność badawczo – rozwojową. Nie jest to łatwe, zwłaszcza dla małych firm.

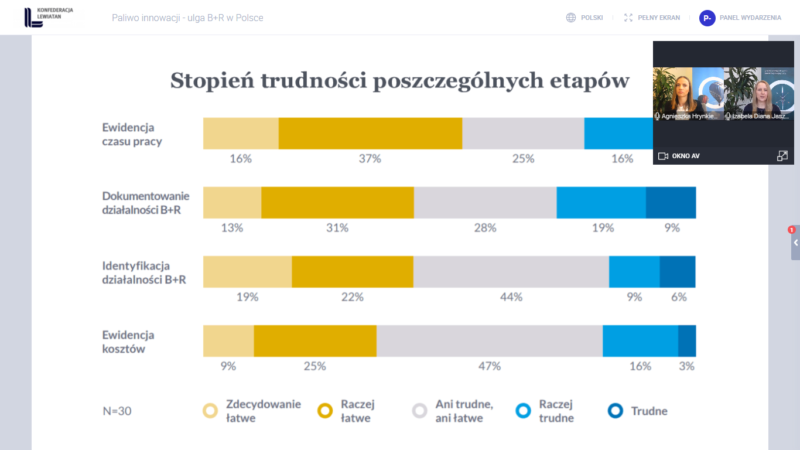

Poniżej – wskazania tego, co sprawia zwykle sprawia najwięcej kłopotów:

Warto pamiętać o pożytkach, wynikających z własności intelektualnej, czyli z IP (intelectual property):

Padło też pytanie:

„Czy udzielnie licencji lub sprzedaż całości praw do Własności Intelektualnej będącej wytworem prac BiR, opisanej jako Know-How podlega opodatkowaniu w ramach IPBox czyli jest obciążone preferencyjną stawką podatku CIT 5 % ?” – Tak dochód z komercjalizacji kwalifikowanego IP (np poprzez licencję lub sprzedaż patentu) podlega opodatkowaniu stawką 5%, Jednak skorzystanie z ulgi IP Box wymaga szczegółowej analizy obejmującej między innymi obliczenie wskaźnika NEXUS.

Powyżej przedstawiliśmy zarys problematyki poruszonej podczas webinarium.

Szczegóły zawiera nagranie, które można znaleźć pod adresem: ayming.pl – na stronie internetowej partnera webinarium – firmy Ayming Polska.

Źródła ilustracji: Transmisja internetowa z webinarium.

Kazimierz Netka

Czytaj również na portalu: Pulsarowy.pl