Fot. Kazimierz Netka

Kończymy 2019 rok wielkim oddziaływaniem na Giełdę Papierów Wartościowych. W grudniu 2019 roku mieliśmy bowiem do czynienia ze zdarzeniami, które mogły zaważyć na kursie akcji dwóch polskich koncernów. To przypadek bez precedensu, zważywszy na konsekwencje, jakie mogły z tego wyniknąć.

Giełda i fuzja. Próby przeszkodzenia we wzmacnianiu polskich koncernów energetyczno – paliwowych?

Chodzi zaś o wykorzystanie do ingerencji w giełdę planów wzmocnienia polskiej gospodarki na międzynarodowym rynku paliw i energii. Interesujące są bowiem reakcje niektórych środowisk na plany integracji kapitałowej spółek skarbu państwa ENERGA i PKN ORLEN. Wiele wydarzeń rozegrało się w Gdańsku i to w ciągu kilku dni. Do mediów przedostały się informacje, zawierające drobne uchybienia, a można powiedzieć, że również istotne błędy. Innym problemem jest zagadnienie, czy owe „niedoskonałości” zawarte w wypowiedziach polityków oraz w komunikatach były zamierzone, a na ile przypadkowe i czy autorzy wypowiedzi mieli świadomość tego, że mogą spowodować zamieszanie na giełdzie; wywołać panikę wśród akcjonariuszy. W jednym i w drugim przypadku, mogły one znacząco wpłynąć na notowania giełdowe. Na wiadomości, jakie zostały przekazane społeczeństwu przez polityków, natychmiast zareagowały Grupa ENERGA i Grupa PKN ORLEN.

Fot. Kazimierz Netka

Fot. Kazimierz Netka

Jedną z osób, która zwróciła uwagę na „usterki”, zawarte w dokumencie pt. „Apel Prezydium Wojewódzkiej Rady Dialogu Społecznego w Gdańsku z dnia 10 grudnia 2019 r. w sprawie przejęcia Grupy Energa S.A przez PKN Orlen S.A.”, jest wojewoda pomorski, Dariusz Drelich. Pan wojewoda wypowiadał się na ten temat w niezwykłym budynku, bo w byłej siedzibie Gimnazjum Polskiego Macierz Szkolnej w Wolnym Mieście Gdańsku, w sali, gdzie na suficie znajduje się unikatowy, zrekonstruowany obraz pt. „Polskie Niebo”. Obecnie gmach przedwojennego Gimnazjum Polskiego należy do Urzędu Marszałkowskiego Województwa Pomorskiego.

Ingerencja w giełdę, zaczęła się wkrótce po wyrażeniu przez spółkę PKN ORLEN zamiaru kupna wszystkich akcji gdańskiej spółki ENERGA S.A.

Źródło ilustracji: PKN Orlen, prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN” z 5 grudnia 2019 roku.

Źródło ilustracji: PKN Orlen, prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN” z 5 grudnia 2019 roku.

5 grudnia PKN ORLEN ogłosił wezwanie na 100 proc. akcji Grupy ENERGA. Planowana transakcja wpisuje się w obowiązującą strategię PKN ORLEN, zakładającą budowę silnego multienergetycznego koncernu, w tym dalszy rozwój obszaru energetyki – poinformowało Biuro Prasowe tej grupy kapitałowej. Komunikat zawiera też wypowiedź:

– Zgodnie z wcześniejszymi zapowiedziami konsekwentnie realizujemy priorytetowy cel, jakim jest budowa silnego koncernu zdolnego do konkurowania na międzynarodowym rynku i odpornego na zmienne czynniki makroekonomiczne. Dywersyfikacja źródeł przychodów wpisuje się zarówno w naszą strategię, jak i światowe trendy. Umożliwia uniezależnianie się od silnego wpływu czynników makroekonomicznych, zwiększając tym samym stabilność i bezpieczeństwo funkcjonowania całej Grupy. Ważnym elementem strategii Grupy ORLEN są inwestycje rozwojowe we wszystkich obszarach naszej działalności oraz akwizycje podmiotów, dzięki którym możemy uzyskać maksymalny efekt synergii. W te działania wpisuje się zarówno przejęcie kapitałowe Grupy LOTOS, jak i decyzja dotycząca wezwania na akcje Grupy ENERGA. Już dziś nasz segment energetyczny odpowiada za blisko 15 proc. zysku operacyjnego EBITDA. Po przejęciu Grupy Energa udział ten zwiększy się do prawie 30 procent – mówi Daniel Obajtek, Prezes Zarządu PKN ORLEN.

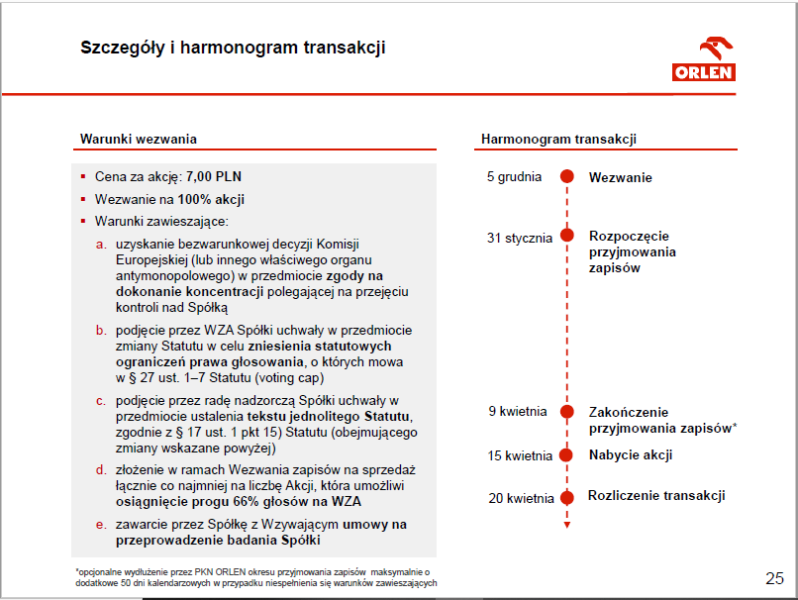

W Komunikacie napisano też, że w ramach wezwania PKN ORLEN ustalił cenę akcji Grupy ENERGA na 7 zł. Ogłoszone wezwanie zawiera warunki zawieszające. PKN ORLEN zobowiązuje się nabyć akcje objęte zapisami, pod warunkiem że zapisami w wezwaniu zostanie objęta liczba akcji uprawniających do wykonywania co najmniej 66% ogólnej liczby głosów. Konieczne będzie też uzyskanie zgody organu antymonopolowego na koncentrację. Koncern złożył już w KE roboczą wersję wniosku, inicjując proces uzgadniania jego finalnej wersji. Rozpoczęcie przyjmowania zapisów na akcje nastąpi w dniu 31 stycznia 2020 roku, a zakończenie planowane jest na dzień 9 kwietnia 2020. W przypadku niespełnienia się do tego czasu któregokolwiek z warunków wezwania, Koncern może podjąć decyzje o przedłużeniu okresu składania zapisów.

Sfinalizowanie transakcji pozwoli efektywniej wykorzystać potencjał obu firm. Grupa ORLEN od lat systematycznie rozwija aktywa wytwórcze w obszarze energetyki. Obecnie jest czwartym producentem energii elektrycznej w Polsce, który dysponuje już ok. 1,9 GWe zainstalowanych mocy, z czego 1,6 GWe przypada na Polskę. Składają się na to m.in. dwa nowoczesne bloki parowo-gazowe w Płocku i Włocławku oraz EC Płock – największa elektrociepłownia przemysłowa w Polsce i jedna z największych w Europie. Do najważniejszych projektów rozwojowych należy planowana budowa morskich farm wiatrowych o maksymalnej mocy 1,2 GWe oraz realizacja farmy fotowoltaicznej we Włocławku.

Grupa ENERGA posiada łącznie ponad 50 aktywów produkujących energię z odnawialnych źródeł, w tym przede wszystkim elektrownie wodne, lądowe farmy wiatrowe i farmy fotowoltaiczne. Ponad 30% produkowanego przez Grupę ENERGA wolumenu energii elektrycznej pochodzi z odnawialnych źródeł i jest to najwyższy udział spośród jej głównych konkurentów. Spółka posiada również rozbudowaną sieć dystrybucji, o długości 188 tys. km, pokrywającą blisko ¼ powierzchni Polski. Ok. 90% wyniku EBITDA Grupy ENERGA pochodzi z dystrybucji, co dzięki obowiązującym regulacjom rynkowych, gwarantuje jej stabilny poziom. Zakup Grupy ENERGA przez ORLEN umożliwi więc pozyskanie rozbudowanej sieci dystrybucyjnej w północnej i centralnej Polsce oraz znaczącego portfela odnawialnych źródeł energii. Ma to istotne znaczenie w kontekście planowanych przez ORLEN inwestycji w morskie farmy wiatrowe.

Transakcja umożliwi między innymi efektywne bilansowanie mocy konwencjonalnych z planowanymi odnawialnymi źródłami energii, a także wykorzystanie obecnych nadwyżek produkcyjnych PKN ORLEN przez Grupę ENERGA. Pozwoli to na ograniczenie kosztów operacyjnych związanych z obrotem energią na Towarowej Giełdzie Energii. Z kolei połączenie bazy klientów obydwu grup wygeneruje potencjał do sprzedaży dodatkowych produktów i usług, szczególnie w segmencie mniejszych odbiorców.

Zakup akcji Grupy ENERGA to także zwiększenie potencjału rozwojowego w obszarze elektromobilności, w którym PKN ORLEN konsekwentnie umacnia pozycję. Realizacja transakcji oznaczałaby powiększenie infrastruktury sieci ładowania i kompetencji, niezbędnych do rozwoju tego segmentu rynku. Połączenie sieci szybkich ładowarek zainstalowanych przez PKN ORLEN, Grupę ENERGA oraz Grupę LOTOS umożliwiłoby stworzenie drugiej pod względem liczby punktów infrastruktury, dysponującej 133 punktami ładowania, zapewniającej dobre pokrycie geograficzne.

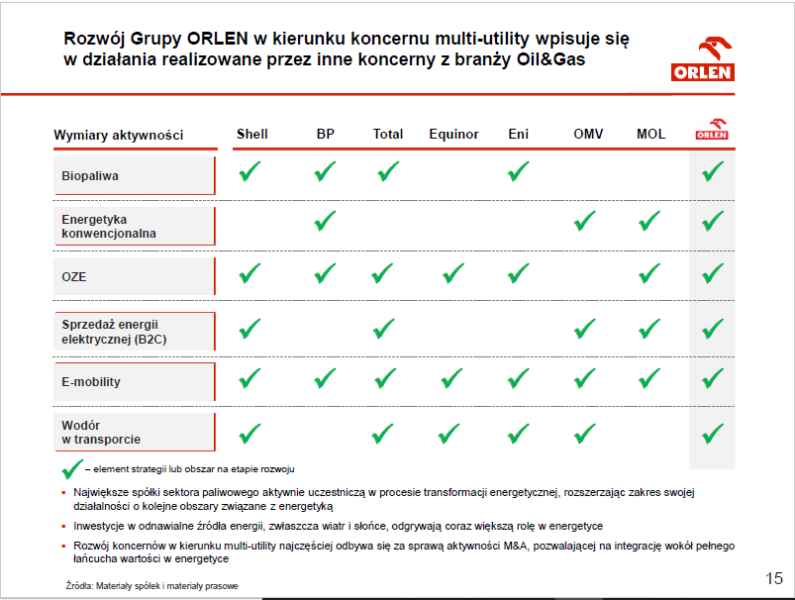

Rozwój Grupy ORLEN w kierunku koncernu multi-utility wpisuje się w megatrendy i działania realizowane przez inne, międzynarodowe koncerny z branży paliwowej. Dywersyfikacja źródeł przychodów zwiększa bowiem odporność spółki na wahania rynkowe i zmiany w otoczeniu makroekonomicznym. W ten sposób budowana jest dodatkowa wartość dla Klientów i Akcjonariuszy. W tym kierunku swoją działalność biznesową rozwijają już regionalni gracze – konkurenci Grupy ORLEN, jak MOL, OMV, Repsol, a także światowi giganci, jak BP, Shell czy Total.

Źródło ilustracji: PKN Orlen, prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN” z 5 grudnia 2019 roku.

Źródło ilustracji: PKN Orlen, prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN” z 5 grudnia 2019 roku.

Przejęcie Grupy ENERGA oznacza również wymierne korzyści dla jej pracowników oraz społeczności lokalnych. Pracownicy z branży energetycznej zatrudnieni w ENERGA, których deficyt jest mocno odczuwalny na rynku, uzupełnią zespół specjalistów pracujących w Grupie ORLEN. Zwiększą się też ich możliwości rozwojowe, dzięki zatrudnieniu w silnej, zdywersyfikowanej, międzynarodowej Grupie. Z punktu widzenia podatkowego, Grupa ENERGA zachowa pełną odrębność, co oznacza dalsze wpływy do regionalnego budżetu.

Niezmienna pozostanie również polityka sponsoringowa Grupy ENERGA. Utrzymane zostanie wsparcie dla lokalnej społeczności. PKN ORLEN aktywnie już działa w tym zakresie na Pomorzu. Najlepszym przykładem jest zorganizowanie tegorocznej edycji największej polskiej imprezy motoryzacyjnej – VERVA Street Racing w Gdyni – poinformowało Biuro Prasowe PKN Orlen w swym komunikacie z 5 grudnia 2019 roku. Do komunikatu została dołączona prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN”.

Wkrótce po tym komunikacie, w środkach masowego przekazu pojawiły się wypowiedzi polityków. Do poruszanych przez polityków zagadnień, odniósł się PKN ORLEN. W komunikacie, przekazanym mediom 6 grudnia wieczorem, zawarte są następujące uwagi PKN ORLEN:

”Informujemy, że nie są prawdziwe wypowiedzi polityków zawarte w artykule pt. „Orlen chce wchłonąć Energę. Opozycja: „Fatalna wiadomość dla Pomorza” autorstwa red. Michała Tokarczyka, który ukazał się na łamach portalu trójmiasto.wyborcza.pl w dniu 06.12.2019 r.

W odniesieniu do stwierdzenia cytowanej w publikacji Pani Agnieszki Pomaski że „Wykorzystywanie spółki do celów politycznych jest niedopuszczalne!” pragniemy przypomnieć, że PKN ORLEN jest spółką prawa handlowego z udziałem Skarbu Państwa, która prowadzi działalność na rzecz Akcjonariuszy i przed nimi odpowiada. PKN ORLEN obowiązują takie same prawa i obowiązki, jak inne spółki akcyjne.

Nie jest też prawdą stwierdzenie zawarte w cytacie Pani Agnieszki Pomaski, że „Orlen (…) nie przedstawił żadnych analiz, które uzasadniałyby takie posunięcie”.

Wezwanie do sprzedaży 100 proc. akcji Grupy ENERGA poprzedziły szczegółowe analizy, dotyczące zarówno synergii, jak i ryzyk związanych z transakcją. Korzyści wynikające z transakcji zostały przedstawione mediom i opinii publicznej w prezentacji, która jest dostępna na stronie internetowej spółki: https://www.orlen.pl/PL/BiuroPrasowe/Strony/ORLEN-og%C5%82osi%C5%82-wezwanie-na-akcje-Grupy-ENERGA.aspx

Źródło ilustracji: PKN Orlen, prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN” z 5 grudnia 2019 roku.

Źródło ilustracji: PKN Orlen, prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN” z 5 grudnia 2019 roku.

Ponadto szczegółowe warunki i założenia transakcji zostały zaprezentowane podczas konferencji prasowych zorganizowanych w Warszawie i Gdańsku. W dniu 06.12.2019 r. odbyło się także spotkanie Daniela Obajtka, Prezesa Zarządu PKN ORLEN z przedstawicielami Związków Zawodowych Grupy ENERGA, które przebiegało w dobrej i konstruktywnej atmosferze.

Nie jest również prawdą stwierdzenie Pani Agnieszki Pomaski, że „(…)to nie jest decyzja korzysta dla Pomorza. Rząd wyprowadza z Gdańska dużą spółkę, która płaci tutaj podatki.”

Transakcja jest wyłącznie decyzją biznesową i jest korzystna, zarówno dla PKN ORLEN, Grupy ENERGA, jak i ich Akcjonariuszy i Konsumentów. Z punktu widzenia podatkowego, Grupa ENERGA zachowa pełną odrębność. To oznacza dalsze wpływy do regionalnego budżetu na identycznych zasadach jak to się dzieje dzisiaj. Wystarczy spojrzeć na historię przejęć Grupy ORLEN w ostatnich latach. Zarówno wykupiony przez PKN ORLEN włocławski ANWIL, jak i czeski Unipetrol zachowały swoją odrębność. Co więcej są konsekwentnie rozwijane, a realizowane inwestycje znacząco wzmacniają ich rynkową pozycję.

Przejęcie kapitałowe Grupy ENERGA przez PKN ORLEN to także szansa dla pracowników gdańskiej spółki. Zwiększą się bowiem ich możliwości rozwojowe, dzięki zatrudnieniu w silnej, zdywersyfikowanej, międzynarodowej Grupie. PKN ORLEN jest jedną z niewielu o tak szerokiej obecności międzynarodowej, rozpoznawalnej marce oraz potencjale inwestycyjnym.

Wejście do zintegrowanej Grupy to olbrzymia szansa rozwojowa dla Grupy ENERGA. Tworzenie koncernów multi-utility wpisuje się w megatrendy i działania realizowane przez inne, międzynarodowe koncerny z branży paliwowej. Dywersyfikacja źródeł przychodów zwiększa bowiem odporność spółki na wahania rynkowe i zmiany w otoczeniu makroekonomicznym. W ten sposób budowana jest dodatkowa wartość dla Klientów i Akcjonariuszy. W tym kierunku swoją działalność biznesową rozwijają od lat regionalni gracze – konkurenci Grupy ORLEN, jak MOL, OMV, Repsol, a także światowi giganci, jak BP, Shell czy Total.

Z kolei cytowana w publikacji Pani Jolanta Banach twierdzi, że „budowa kolejnych farm nie wymaga konsolidacji dwóch dużych spółek”. Połączenie potencjału inwestycyjnego oraz wspólnych kompetencji PKN ORLEN i Grupy ENERGA umożliwią realizację projektów w ramach źródeł odnawialnych na zdecydowanie szerszą skalę. Grupa ENERGA będzie mogła połączyć kompetencje w budowie i eksploatacji farm wiatrowych z opisanym potencjałem PKN ORLEN. Należy też pamiętać, że inwestycja w morską energetykę wiatrową to koszty rzędu kilkunastu miliardów złotych. Grupa ENERGA takich pieniędzy nie posiada, a dzięki tej transakcji będzie mogła uczestniczyć w budowie tak znaczącego przedsięwzięcia.

Źródło ilustracji: PKN Orlen, prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN” z 5 grudnia 2019 roku.

Źródło ilustracji: PKN Orlen, prezentacja pt. „Wezwanie na akcje Energa S.A. Strategiczne uzupełnienie działalności Grupy ORLEN” z 5 grudnia 2019 roku.

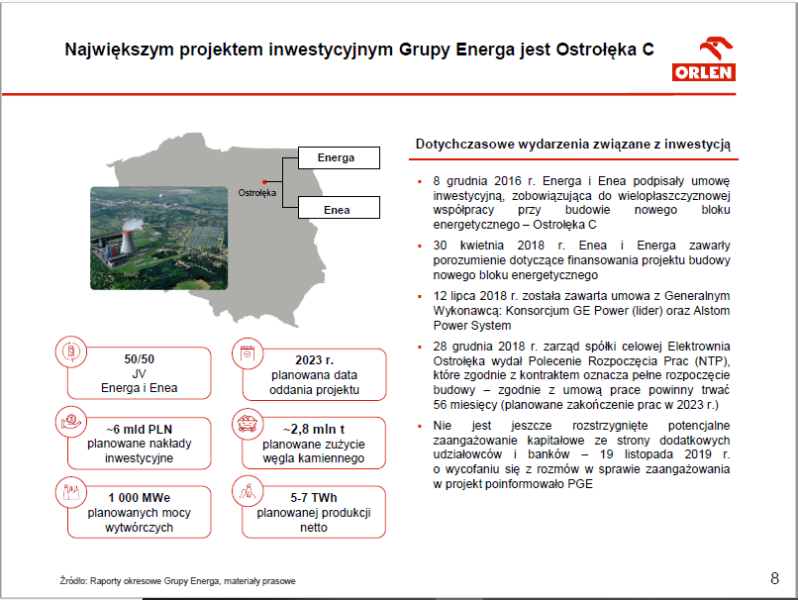

Czytelników wprowadza również w błąd stwierdzenie Pani Jolanty Banach, że w transakcji „Chodzi tylko o jedno – wsparcie nierentownej Elektrowni Ostrołęka, której udziałowcem jest Energa. Z jednej strony prezes Obajtek mówi o kolejnych inwestycjach w OZE, a z drugiej – zamierza inwestować w szkodliwą dla środowiska energetykę węglową. To nieszczere intencje.” To nieprawda. Jak poinformował PKN ORLEN podczas spotkań z mediami i przedstawicielami Związków Zawodowych Grupy ENERGA, decyzje dotyczące wszystkich strategicznych projektów Grupy ENERGA, w tym dalszego rozwoju projektu „Ostrołęka C” podjęte zostaną po finalizacji transakcji i przeprowadzeniu szczegółowej analizy projektu.

Nie są również prawdą stwierdzenia zawarte w wypowiedzi Pana Tadeusza Aziewicza, że „Wezwanie Orlenu uderza w jeden z fundamentów pomorskiej gospodarki, bo suwerenność Energi, podobnie jak Lotosu, jest dla rozwoju naszego regionu absolutnie kluczowa.” PKN ORLEN wielokrotnie podkreślał, że jednym z głównych beneficjentów procesu przejęcia Grupy LOTOS będzie Pomorze i jego mieszkańcy. Dzięki wzmocnieniu LOTOSU wzrośnie liczba i skala zamówień, firma wejdzie w nowe obszary działalności i jeszcze bardziej będzie rozwijać te, w których jest już aktywna, m.in. elektromobliność i wydobycie. Siedziba spółki pozostanie w Gdańsku i tu, na takich samych zasadach jak dzisiaj, trafiać będzie część podatków CIT. Budynki Grupy LOTOS wciąż będą użytkowane, więc wpływy z podatków od nieruchomości pozostaną w Gdańsku. Podobnie będzie z redystrybucją dochodów z PIT pracowników do lokalnego samorządu. W przypadku Grupy ENERGA przewidywany jest taki sam scenariusz w odniesieniu do kwestii podatkowych i inwestycji rozwojowych. Zupełnie chybione są też tezy o utracie suwerenności. Przypominamy, że kontrolującym akcjonariuszem PKN ORLEN, LOTOSU oraz Grupy ENERGA jest Skarb Państwa. Budowa czempionów narodowych jest w interesie zarówno Skarbu Państwa jak i lokalnych społeczności, które zyskują dzięki znaczącemu rozwojowi tych podmiotów. Historia PKN ORLEN to historia akwizycji i wieloletniej budowy wartości i międzynarodowej obecności. Dzięki realizowanym akwizycjom zarówno LOTOS, jak i Grupa ENERGA będą brać czynny udział w realizacji strategii budowanego Koncernu mogącego skutecznie rywalizować na arenie międzynarodowej w wielu sektorach gospodarki od petrochemii po źródła odnawialne. To też szansa na trwały wzrost wartości wszystkich podmiotów.

W związku z tym, iż artykuł pt. „Orlen chce wchłonąć Energę. Opozycja: „Fatalna wiadomość dla Pomorza” zawiera wiele niepopartych faktami spekulacji, sugestii i insynuacji uderzających w dobre imię, wizerunek oraz renomę PKN ORLEN, prosimy o niepowielanie tych nieprawdziwych informacji” – poinformowało Biuro Prasowe PKN ORLEN 6 grudnia.

Na tę wieść Urząd Marszałkowski Województwa Pomorskiego i Urząd Miejski w Gdańsku zaprosili dziennikarzy na spotkanie z politykami. „W związku z ogłoszeniem przez koncern paliwowy PKN Orlen wezwania do sprzedaży akcji spółki Energa zapraszamy na briefing prasowy, podczas którego do pomysłu odniosą się pomorscy samorządowcy: Marszałek Województwa Pomorskiego Mieczysław Struk i Prezydent Miasta Gdańska Aleksandra Dulkiewicz. Briefing odbędzie się w poniedziałek 9 grudnia o godz. 11.45 pod siedzibą spółki Energa S.A. w Gdańsku Oliwie (aleja Grunwaldzka 472D) – poinformowało Biuro Prasowe Urzędu Marszałkowskiego Województwa Pomorskiego w Gdańsku.

Oto komunikat, który po konferencji prasowej – briefingu – rozesłał do mediów Daniel Stenzel – rzecznik prasowy prezydenta Gdańska:

„09.12.2019 13:54

Sprzeciw prezydent A.Dulkiewicz, marszałka M.Struka i pomorskich polityków PO w sprawie planów połączenia Energi i Orlenu

Pomorscy samorządowcy i politycy przeciwko planom połączenia spółek Energa i Orlen. Wspólne stanowisko podczas konferencji prasowej przedstawili dzisiaj prezydent Gdańska A.Dulkiewicz, marszałek województwa Pomorskiego M.Struk, europoseł PO J.Lewandowski i poseł KO-PO T.Aziewicz.

– To co się dzieje jest dla nas kolejnym przejawem centralizacji Polski, lekceważenia regionów i lokalności, i mówimy takim działaniom zdecydowane nie! – mówiła prezydent Gdańska A.Dulkiewicz. Marszałek Pomorski M.Struk zwrócił uwagę na brak stabilności zarządzania i częste zmiany na stanowisku prezesa spółki, które wyraźnie nie służą Enerdze – za rządów PiS polityczna karuzela kadrowa aż ośmiokrotnie zmieniała osoby na stanowisku prezesa zarządu Energa – mówił M.Struk. Marszałek zwrócił także uwagę na drastyczny spadek cen akcji – w kwietniu 2015 roku, cena akcji na Giełdzie Papierów Wartościowych Grupy Energa S.A. osiągnęła poziom prawie 27 zł, dzisiaj te same akcje kosztują 7 zł.

Połączenie firm będzie również niekorzystne dla budżetów samorządów. Z tytułu podatku CIT mniejsze wpływy do budżetu odczują województwo i miasto Gdańsk – Samorządowcy także apelują do pana premiera Morawieckiego i pytają, co z planem zrównoważonego zarządzania krajem, z planem zrównoważonego rozwoju regionów – pytała prezydent Dulkiewicz. – Czy zabieranie jednej z największych spółek, zabieranie jej siedziby z Gdańska i łączenie ze spółką Orlen, która tylko w 30 proc. należy do skarbu państwa, czy to strategiczne zarządzanie państwem polskim? – zauważyła prezydent Gdańska. Sprawą na najbliższej sesji rady miasta mają się zająć również radni. Katarzyna Czerniewska z klubu Wszystko dla Gdańska poinformowała o przygotowaniu apelu w tej sprawie” – napisano w komunikacie.

Fot. Kazimierz Netka

Fot. Kazimierz Netka

9 grudnia 2019 roku swe stanowisko w sprawie przejęcia Grupy Energa SA przez PKN Orlen S.A. przekazało do mediów także stowarzyszenie „Pracodawcy Pomorza”

Na tym nie koniec wpływania na notowania giełdowe. Następnego dnia, 10 grudnia, swe stanowisko formułuje Prezydium Wojewódzkiej Rady Dialogu Społecznego w Gdańsku. Powstaje dokument pt. „Apel Prezydium Wojewódzkiej Rady Dialogu Społecznego w Gdańsku z dnia 10 grudnia 2019 r. w sprawie przejęcia Grupy Energa S.A przez PKN Orlen S.A.”, podpisane przez przewodniczącego WRDS w Gdańsku, jednocześnie prezydenta „Pracodawców Pomorza”. W Apelu tym jest następujące sformułowanie: „Wojewódzka Rada Dialogu Społecznego w Gdańsku apeluje do Zarządu PKN Orlen o zaniechanie działań zmierzających do kapitałowego przejęcia kontroli nad pomorską spółką Energa S.A”. Następnego dnia, Apel przesłano do mediów, a wysyłki dokonał Urząd Marszałkowski Województwa Pomorskiego.

Fot. Kazimierz Netka

Fot. Kazimierz Netka

Przeciwko takiemu postępowaniu zaprotestował wojewoda pomorski, Dariusz Drelich, podczas posiedzenia plenarnego WRDS w Gdańsku, 19 grudnia 2019 roku. Apel zawiera bowiem nieścisłości. Pan wojewoda stwierdził m.in. że rozesłanie Apelu jest niedopuszczalne i może wprowadzać społeczeństwo w błąd.

Gdy jest mowa o planowanych wielkich fuzjach w gospodarce, gracze giełdowi mogą zdobywać fortuny, albo tracić kapitał. Dlatego wszelkie informacje dotyczące łączonych spółek muszą być wyważone, a przede wszystkim prawdziwe. Konferencję prasową w dniu 9 grudnia przed siedzibą Grupy ENERGA w Gdańsku i apel prezydium WRDS w Gdańsku z dnia 10 grudnia, można uznać za jedne z wydarzeń, które mogły w istotny sposób wpłynąć na giełdę. Z takimi działaniami trzeba być ostrożnym, „obchodzić” się z nimi jak z fuzją (dubeltówką) na polowaniu, by nie wyrządzić nikomu krzywdy. Dzięki wojewodzie pomorskiemu dowiedzieliśmy się, że WRDS apelu nie przyjmowała, a jedynie pochodził on z posiedzenia kilkuosobowego prezydium WRDS i z błędami został rozesłany do mediów oraz innych odbiorców. Nieważne, czy błędy popełniono świadomie, czy przez przypadek zapomniano przy redagowaniu treści Apelu o jakimś słowie. Liczy się ewentualny wpływ tego komunikatu na notowania giełdowe.

Kazimierz Netka

Czytaj również na portalu: Pulsarowy.pl